Chỉ Số Pe Là Gì ? Cách Tính Chỉ Số P/E Chỉ Số P/E Là Gì

Trong chứng khoán, chỉ số P/E tên gọi khác như tỷ số P/E, Hệ số P/E, chỉ số PE… viết tắt của Price to Earning Ratio (PER),

Qua bài viết này, bạn sẽ hiểu được:

Chỉ số PE, P/E là gì?Cách tính chỉ số P/E – PEÝ nghĩa của chỉ số P/EĐịnh giá cổ phiếu theo phương pháp P/E – PE bao nhiêu là tốt và hợp lý.

Đang xem: Chỉ số pe là gì

Công thức định giá cổ phiếu và các yếu tố tác động đến chỉ số P/EVí dụ minh họa về chỉ số P/ENhững lưu ý khác về chỉ số P/E

Bài viết cùng chủ đề:

1. Chỉ số PE – P/E là gì?

Chỉ số P/E là viết tắt của Price to Earning Ratio (PER), một số tên gọi khác như tỷ số P/E, Hệ số P/E;

Chỉ số P/E là một trong những công cụ để định giá cổ phiếu khi đầu tư chứng khoán

Chỉ số P/E chính bằng số năm mà nhà đầu tư hòa vốn khi đầu tư vào doanh nghiệp, nếu lợi nhuận không đổi.

Nhà đầu tư nổi tiếng coi trọng chỉ số P/E là John Neff…

2. Cách tính chỉ số PE – P/E.

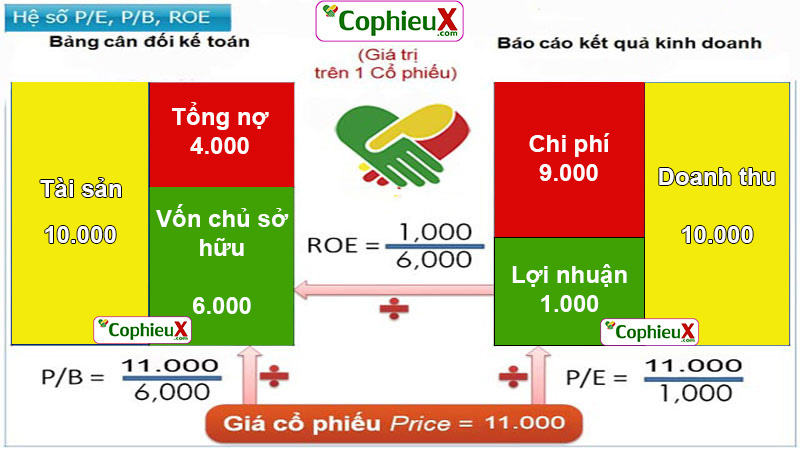

Theo hình trên, ta có công thức:

P/E = Giá thị trường / EPS

Hay P/E = Vốn hóa công ty / Lợi nhuận sau thuế

Trong đó:P = Price = Market Price: Giá thị trường tại thời điểm giao dịch.EPS = Earning Per Share: Lợi nhuận ròng của một cổ phiếu

Công thức EPS: = (Lợi nhuận sau thuế – Cổ tức cổ phiếu ưu đãi) / Tổng số cổ phiếu thường đang lưu hành)

Ví dụ:

Nếu giá cổ phiếu của Vinamilk VNM bán trên thị trường chứng khoán là 150.000 đồng và thu nhập của mỗi cổ phiếu là 7.500đ thì chỉ số P/E sẽ là 20 ( =150.000 / 7.500), điều này có nghĩa là nhà đầu tư sẵn sàng trả 20 đồng cho mỗi 1 đồng lợi nhuận của Vinamilk kiếm được trong 1 năm. Nếu Chỉ số P/E giảm xuống còn 10 có nghĩa là nhà đầu tư chỉ trả 10 đồng cho mỗi 1 đồng lợi nhuận.

Hiểu đơn giản: P/E = Số năm hòa vốn (Nếu lợi nhuận không đổi)

P/E là số liệu được tính toán dựa trên số liệu của 4 quý liên tiếp.

Nhà đầu tư nên phân biệt rõ hai loại P/E: loại lấy thu nhập bốn quí trước đó (gọi là trailing P/E) và loại dự báo thu nhập bốn quí tiếp theo (gọi là forward P/E hay P/E dự phóng). Khi nói đơn giản P/E, thì nên hiểu là trailing P/E.

Ví dụ P/E của Vinamilk là 20, một con số khá hợp lý, nhưng nếu Vinamilk tăng trưởng 30% vào năm sau, thì forward P/E của là 15.4, được đánh giá là khá rẻ.

Nếu bạn thắc mắc sử dụng chỉ số forward P/E hay trailing P/E sẽ tốt hơn, thì chẳng khác nào bạn hỏi quả cam và quả táo quả nào ngon hơn. Đó là câu trả lời chuẩn nhất đấy.

3. Ý nghĩa của chỉ số P/E, Chỉ số P/E nói lên điều gì?

Chỉ số P/E được hiểu là nhà đầu tư sẵn sàng trả bao nhiêu tiền cho 1 đồng lợi nhuận.

Ý nghĩa của chỉ số P/E thấp:

Cổ phiếu đang bị định giá thấpCông ty đang gặp vấn đề (tài chính, kinh doanh…)Công ty xuất hiện lợi nhuận đột biến, do bán tài sản chẳng hạnCông ty ở vùng đỉnh chu kỳ kinh doanh – cổ phiếu theo chu kỳ

Ý nghĩa của chỉ số P/E cao:

Cổ phiếu đang định giá cao.Triển vọng công ty trong tương lai rất tốt.Lợi nhuận ít nhưng mang tính tạm thờiCông ty ở vùng đáy chu kỳ kinh doanh – cổ phiếu theo chu kỳ

4. Định giá cổ phiếu theo phương pháp P/E: Chỉ số P/E bao nhiêu là tốt và hợp lý?

Chỉ số P/E chỉ có tác dụng thực sự khi chúng ở cùng hoàn cảnh, điều kiện như nhau. Một số yếu tố ảnh hưởng đến P/E như tốc độ tăng trưởng, lợi thế cạnh tranh, độ an toàn hay rủi ro về mặt tài chính, ngành kinh doanh, điều kiện vĩ mô như lạm phát, lãi suất, tốc độ tăng trưởng GDP… của đất nước…

Khi các điều kiện kinh doanh, tài chính, vĩ mô như nhau, thì chỉ số P/E càng thấp càng tốt.

Xem thêm: Tình Hình Bitcoin, Giá Bitcoin, Đầu Tư Bitcoin Trên Vnexpress

Thực sự đánh giá chỉ số P/E như thế nào là tốt hay hợp lý là điều rất khó, tuy nhiên Ngọ cố gắng cụ thể hơn nữa, nếu bạn xem trọng P/E thì lưu ý vài góc độ sau:

Công ty phát triển nhanh hay không (nếu chỉ tăng trưởng 5-7% mà P/E vẫn cao ngất ngưởng, chứng tỏ giá cổ phiếu quá cao);Chỉ số P/E của ngành ra sao (so sánh P/E của một công ty điện lực với P/E của công ty kỹ thuật cao là điều vô nghĩa).Mức độ lạm phát, lãi suất trái phiếu như thế nào? Chỉ số P/E sẽ ngược chiều với 2 yếu tố này.Yếu tố rủi ro của doanh nghiệp: như rủi ro về tài chính như Nợ, hay rủi ro về kinh doanh: Khả năng xâm nhập ngành, rủi ro về quản trị như sự trung thực…Đây có phải là công ty theo chu kỳ không?

v.v…

Tuy nhiên, nếu nhà đầu tư chứng khoán chỉ thuần về sử dụng P/E, Ngọ sẽ đề xuất nhà đầu tư chỉ nên xem xét các doanh nghiệp có P/E 15, bạn phải đảm bảo đây là công ty chất lượng tốt, hoặc bạn định giá cổ phiếu dựa trên phương pháp khác.

P/E cao thường mang tính rủi ro hơn so với P/E thấp, (tất nhiên nếu bạn hiểu – dựa vào phần vừa viết trên, còn bạn lớ ngớ thì P/E thấp bạn vẫn chết như thường) P/E cao cũng thường gắn liền với những công ty tăng trưởng, P/E thấp là đặc tính thường thấy của cổ phiếu giá trị.

Riêng bản thân Ngọ, quỹ Happy-Fund có nắm cả những cổ phiếu có chỉ số P/E rất cao P/E >20, và cả cổ phiếu cổ phiếu P/E khá thấp P/E

5. Công thức định giá cổ phiếu theo phương pháp P/E

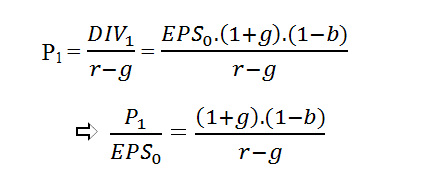

Ngọ bổ sung thêm công thức định giá cổ phiếu và các yếu tố cấu thành của chỉ số P/E, công thức cho doanh nghiệp tăng trưởng đều:

Công thức trên, ta thấy được các yếu tố có thể tác động làm thay đổi chỉ số P/E như là:

Tỷ lệ chi trả cổ tức – bMức cổ tức được trả – DIVTỷ suất sinh lợi đòi hỏi – r

Ngoài ra, tỷ suất sinh lợi đòi hỏi r theo mô hình CAPM còn chịu ảnh hưởng của hệ số, tỷ suất sinh lợi thị trường rm, lãi suất phi rủi ro rf qua công thức:

r = rf + ( rm – rf )

Ngoài những yếu tố trên, còn có các yếu tố khác như: P/E toàn thị trường, P/E toàn ngành, đòn bẩy tài chính và một số chỉ số tài chính khác như ROA, ROE, D/E, Nợ

Do đó nếu bạn thấy cổ phiếu có P/E thấp hơn đáng kể so với cách định giá cổ phiếu như trên, thì xin chúc mừng bạn!.

6. Ví dụ minh họa về chỉ số P/E

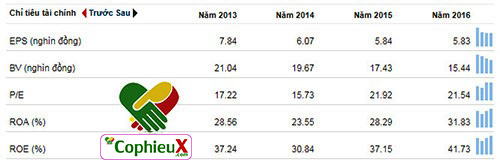

6.1 Chỉ số P/E của cổ phiếu Vinamilk

Nhận xét:

P/E của Vinamilk luôn duy trì ở mức cao trong 4 năm qua và cao hơn trung bình thị trường: 17.22, 15.73, 21.92, 21.5

Thực tế cũng chứng minh mua cổ phiếu Vinamilk có P/E cao, là một giá hời. Giá cổ phiếu Vinamilk luôn tăng trong suốt thời gian từ khi niêm yết đến giờ.

Ý nghĩa của chỉ số P/E cao của Vinamilk là: Triển vọng của Vinamilk trong tương lai rất tốt, do đó nhà đầu tư sẵn sàng trả đến hơn 20 đồng cho 1 đồng lời nhuận của Vinamilk

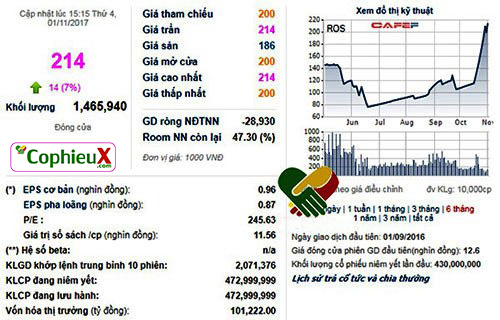

6.2 Chỉ số P/E của cổ phiếu ROS

Chỉ số P/E của cổ phiếu ROS ở mức cực cao nó đang bị thổi phồng

P/E của ROS: P/E = 245, điều đó thể hiện, bạn chờ hơn 2 thế kỷ để thu hồi vốn của mình, hoặc là nhà đầu tư tin tưởng ROS là một Amazon tiếp theo.

Nếu quay lại mục ý nghĩa chỉ số P/E, bạn sẽ nhận ra ROS trong trường hợp này: Vượt quá xa so với giá trị thực. Nếu bạn nắm ROS lâu dài, bạn sẽ có 1 năng lực Tôn Ngộ Không là biến: Nhà lầu thành túp lều tranh.

Cập nhật: Hiện tại (3/2019) cổ phiếu ROS đã giảm hơn 5 lần so với khi viết bài này6.3 Chỉ số P/E của Vinasun: (mã VNS)

P/E của VNS bé hơn 4.0, đây là chỉ số P/E rất thấp,

Ý nghĩa chỉ số P/E thấp của Vinasun (tại thời điểm tháng 10) bởi 1 trong 2 ý nghĩa chính:

Nhà đầu tư đang nghĩ tương lai của Vinasun khá u ám, hiện Vinasun lợi nhuận đang sụp giảm mạnh, do đối mặt cạnh tranh với Uber và Grab, khi đó P/E sẽ tự động tăng cao lên lại, nên không phải là món hời, thậm chí là đắt.Vinasun đang bị định giá thấp, do nhà đầu tư đã quá phóng đại tương lai u ám, với nền tảng của Vinasun, và nó sẽ vẫn giữ được vị thế của mình ở mức chấp nhận được và xứng đáng với giá cao hơn.

Ngọ đưa ra 3 ví dụ trên nhằm mục đích: Đánh giá chỉ số P/E bao nhiêu là tốt và hợp lý là không đơn giản, nó không phải là con số cứng nhắc, mà còn phù thuộc nhiều yếu tố khác.

Xem thêm: Nguyên Nhân Vì Sao Không Có Phôi Thai? ? Vì Sao Không Nên Lạm Dụng Siêu Âm Khi Mang Thai

7. Các lưu ý về chỉ số P/E

P/E là một chỉ số đơn giản và rất dễ tính toán, cũng như công cụ định giá hiệu quả trong đầu tư, nhưng bạn cần vài lưu ý sau

EPS có thể âm và P/E không có một ý nghĩa kinh tế khi mẫu số âm, do đó bạn phải sử dụng các công cụ định giá khácLợi nhuận dễ biến động, và dễ bóp méo do đó P/E cũng dễ biến động hay bóp méo => Nên đánh giá P/E qua thời gian dài từ 3-5 nămTổng kết:P/E = Giá thị trường / EPS (EPS: Lợi nhuận sau thuế của 1 cổ phiếu)P/E là số năm thu hồi vốn, nếu lợi nhuận không đổi, hay là số tiền bỏ ra cho 1 đồng lãi.Khi đánh giá chỉ số P/E cần chú ý về tốc độ tăng trưởng, lợi thế cạnh tranh, lạm phát, độ rủi ro… Nếu tất cả các yếu tố như nhau thì P/E thấp hơn sẽ tốt hơn.P/E cũng là chỉ số dễ bóp méo.Nên kết hợp chỉ số P/E với các tiêu chí đánh giá khác khi đầu tư vào doanh nghiệp.